Anschlussfinanzierung: Vergleich, Zinsen und Finanzierungsarten

Wer einen Kredit für einen Immobilienkaufoder -bau aufnimmt, steht irgendwann vor der Frage der Anschlussfinanzierung für Haus oder Wohnung. Erfahren Sie u.a., was dahintersteckt, welche Arten des Anschlusskredites es gibt und warum sich bei einer Anschlussfinanzierung der Vergleich lohnt.

Inhaltsverzeichnis

Welche Anschlussfinanzierung bietet sich in welchem Fall an?

Wie kann man eine Anschlussfinanzierung ohne Zusatzkosten kündigen?

Ist der Bausparvertrag eine Alternative zur Anschlussfinanzierung?

Überblick: Darauf müssen Sie bei der Anschlussfinanzierung achten

Hinweis:

Sie sind auf der Suche nach einer geeigneten Anschlussfinanzierung für Ihre Immobilie? Mit dem kostenlosen Anschlussfinanzierungs-Rechner von Homeday prüfen Sie geeignete Varianten und finden eine ideale Verlängerung Ihrer Finanzierung.

Was ist eine Anschlussfinanzierung?

Bei einer Hausfinanzierungbeträgt die Dauer der Zinsfestschreibung in der Regel zwischen fünf und fünfzehn Jahren. Innerhalb dieser Frist haben Kreditnehmer das Darlehen in den meisten Fällen nicht zurückgezahlt. Mit einer Anschlussfinanzierung für ihr Haus oder ihre Wohnung treffen sie eine erneute Vereinbarung über die Rückzahlung der Restschuld. Mit der Anschlussfinanzierung für Immobilien wird somit die Zinsbindung des alten Vertrages hinfällig und die in dem neuen Vertrag vereinbarte Zinsbindung tritt ein.

Gut zu wissen:

Auch bei einer KfW-Förderung ist es unter Umständen möglich, den KfW-Kredit mit einer Anschlussfinanzierung fortzuführen. Laufen dort jedoch Sollzinsbindung und Vertragslaufzeit aus, ist dies nicht möglich.

Was passiert nach Ende der Zinsfestschreibung?

Nur weil die Zinsfestschreibung endet, heißt das nicht automatisch, dass auch der Darlehensvertrag endet. Häufig besteht noch eine Restschuld, die durch eine Anschlussfinanzierung beglichen werden muss. Handelt der Kreditnehmer nicht, läuft sein aktueller Vertrag in den meisten Fällen weiter. Da dann jedoch das aktuelle Zinsniveau die Zinsen für den Immobilienkredit bestimmen, lohnt es sich, bei einer Anschlussfinanzierung Zinsen zu vergleichen.

Welche Arten der Anschlussfinanzierung für Immobilien gibt es?

Es gibt verschiedene Möglichkeiten, den Baukredit durch eine Anschlussfinanzierung zu verlängern: die Prolongation, die Umschuldung und das Forward-Darlehen.

Prolongation

Entscheiden sich Kreditnehmer, das Darlehen bei ihrer bisherigen Bank weiterzuführen, handelt es sich um eine Prolongation. Für die Darlehensnehmer ist diese Form der Anschlussfinanzierung besonders einfach: Sie vereinbaren neue Konditionen mit dem Kreditinstitut und unterzeichnen eine entsprechende Vereinbarung.

Die Prolongation bei der Hausbank bietet als Anschlussfinanzierung verschiedene Vorteile:

Die Kreditnehmer sind bei der Bank bereits bekannt. Ihre Kreditwürdigkeit muss daher nicht noch einmal geprüft werden.

Es ist kein neuer Vertragsabschluss erforderlich.

Die Abwicklung der Verlängerung erfolgt schnell und unkompliziert.

Änderungen im Grundbuch sind nicht notwendig.

Der Ansprechpartner bleibt gleich.

Doch nicht immer lohnt es sich, beim gleichen Anbieter zu bleiben.

Kreditnehmer sollten diese Nachteile der Prolongation kennen:

Andere Anbieter für Anschlussfinanzierungen bieten unter Umständen günstigere Konditionen.

Die Bedingungen des alten Kreditgebers sind möglicherweise unflexibler und Sie haben weniger Möglichkeiten, die Vertragsgestaltung zu beeinflussen.

Umschuldung

Bei einer Umschuldung wechseln Kreditnehmerinnen für die Anschlussfinanzierung zu einem anderen Anbieter. Der neue Darlehensgeber löst den Kredit zum Ende der Zinsbindung ab. Die Grundschulden tritt die bisherige Bank an den neuen Finanzierer ab, dafür ist eine notarielle Beurkundung notwendig.

Neben günstigeren effektiven Jahreszinsen bietet die Umschuldung weitere Vorteile:

Die Zinsersparnis führt zur schnelleren Tilgung des Kredits.

Abhängig vom Anbieter haben Kreditnehmer die Möglichkeit, Sonderkonditionen wie außerplanmäßige Tilgungen zu vereinbaren.

Allein wegen dieser Vorteile, die eine Prolongation meist nicht bieten kann, lohnt sich bei der

Anschlussfinanzierung der Vergleich.

Nachteil der Umschuldung ist, dass mit ihr ein höherer Verwaltungsaufwand einher geht. Um eine Entscheidung zu treffen, benötigt der neue Kreditgeber Unterlagen über die Immobilie sowie Nachweise über Ihre Einkünfte. Die Umschuldung wickeln die Banken untereinander ab, so hält sich der bürokratische Aufwand für Sie jedoch in Grenzen. Die Nachteile der Umschuldung in der Übersicht:

Beim Vertragsabschluss mit einem neuen Kreditinstitut sind verschiedene Unterlagen vorzulegen.

Sie arbeiten mit einem neuen Kundenbetreuer zusammen.

Die Abtretung der Grundschuld und Änderung des Grundbuchs sind unumgänglich.

Es fallen Bearbeitungsgebühren und weitere Kosten für die Abtretung der Sicherheit an.

Forward Darlehen

Mit einem Forward Darlehen sichern sich Kreditnehmer gegen die Zahlung eines Zinsaufschlags bereits vor Ablauf der Zinsfestschreibung günstige Zinsen für die Zukunft. Möglich sind bis zu fünf Jahre im Voraus. Das lohnt sich immer dann, wenn Sie mit steigenden Zinsen am Kapitalmarkt rechnen. Es empfiehlt sich in jedem Fall ein Forward Darlehen-Vergleich. Über einen entsprechenden Forward Darlehen-Rechner können Sie gezielt die Konditionen des Forward Darlehens berechnen.

Die Vorteile des Forward Darlehens:

Sie sichern sich gegen steigende Zinsen ab.

Sie profitieren zum Zeitpunkt der Anschlussfinanzierung von Planungssicherheit.

Entwickelt sich der Kapitalmarkt nicht wie angenommen, kann das Forward Darlehen auch nachteilig sein:

Sie haben keine Möglichkeit mehr, von weiter sinkenden Zinsen zu profitieren.

Sie zahlen mit der Vereinbarung des Forward Darlehens einen Forward Aufschlag.

Was ist ein Forward Aufschlag?

Der Forward Aufschlag bezeichnet den Zinsaufschlag bei einem Forward Darlehen, den viele Kreditgeber verlangen. Dieser liegt in der Regel zwischen 0,01 und 0,04 Prozent und wird pro Monat der Forward Periode, also der Wartezeit zwischen Vertragsunterzeichnung und der Auszahlung der Darlehenssumme, veranschlagt. Durch den Forward Aufschlag erhöht sich also der festgehaltene Zinssatz. Diese minimale Erhöhung lohnt sich jedoch oft, da ein Forward Darlehen sehr viel Einsparpotenzial bietet und somit oft eine günstige Anschlussfinanzierung darstellt. Ein Forward Darlehen-Vergleich zeigt die besten Optionen auf.

Welche Anschlussfinanzierung bietet sich in welchem Fall an?

Welche Art der Anschlussfinanzierung für ein Haus oder eine Wohnung am besten passt, hängt neben anderen Faktoren auch von der verbleibenden Laufzeit der Sollzinsbindung ab. Hier stellt sich die Frage, wie viel Zeit noch bleibt, bis der Anschlusskredit geltend gemacht werden soll. Das folgende Schema zeigt die drei Arten der Anschlussfinanzierung im Überblick und kann neben einem Anbieter-Vergleich für Anschlussfinanzierungen bei der Entscheidung für die richtige Form unterstützen.

Hinweis:

Sie wägen derzeit ab, welche Anschlussfinanzierung am besten zu Ihren individuellen Bedürfnissen passen würde? Der kostenlose Anschlussfinanzierungs-Rechner von Homeday überprüft die geeigneten Varianten und findet die ideale Verlängerung Ihrer Baufinanzierung.

Was kostet eine Anschlussfinanzierung?

Die Kosten einer Anschlussfinanzierung für ein Haus oder eine Wohnung lassen sich nicht pauschal bestimmen. Sie hängen vor allem davon ab, ob der Kreditnehmer für die Anschlussfinanzierung die Bank wechselt. Kommt es zu einer Umschuldung, werden in der Regel Kosten fällig. Die bestehende Grundschuld muss an die neue Bank abgetreten werden. Das erfordert einen Wechsel im Grundbuch durch einen Notar, für dessen Leistung Grundbuch- bzw. Notargebühren anfallen. Deren Höhe richtet sich nach der eingetragenen Grundschuld. Zumeist beträgt sie etwa 0,3 Prozent der Grundschuldsumme.

Gut zu wissen:

Für jeden Eintrag und jede Löschung im Grundbuch fallen Gebühren an. Daher ist es sinnvoller, eine eingetragene Grundschuld zu ändern anstatt sie zu löschen und neu eintragen zu lassen. So entstehen nur einmal Kosten.

Wie hoch ist die Ablösesumme bei Umschuldung?

Um die Ablösesumme bei einer Umschuldung zu ermitteln, addieren Sie die noch vorhandene Restschuld mit den bis zum Ablösetermin zu zahlenden Zinsen.

Wie verhält sich das zur Vorfälligkeitsentschädigung?

Zu der so errechneten Ablösesumme kommt die Vorfälligkeitsentschädigung. Diese verlangen Banken, wenn ein Kredit vorzeitig abbezahlt wird, da ihnen so Zinsen entgehen. Wie hoch diese Vorfälligkeitsentschädigung ausfällt, ist von Bank zu Bank verschieden.

Wie hoch sind die Zinsen für Anschlussfinanzierungen?

Kreditgeber verlangen für Anschlussfinanzierungen Zinsen. Anhand der Höhe der Zinsen lassen sich mehrere Anbieter für Anschlussfinanzierungen vergleichen. Wie hoch genau die aktuellen Zinsen für Anschlussfinanzierungen sind, erfahren Kapitalanlegerinnen, im Austausch mit dem Kreditvermittler. Als Orientierung für den Anbietervergleich für Anschlussfinanzierungen dienen die aktuellen Bauzinsen.

Der Beleihungsauslauf ist der prozentuale Anteil des aufgenommenen Baukredits im Verhältnis zum Beleihungswert eines Hauses. Dieser Beleihungsauslauf ist ein wichtiger Indikator für das Risiko einer Finanzierung. Hierbei gilt: Das Risiko für die Bank, den Immobilienkredit zu gewähren, ist umso niedriger, je niedriger der Beleihungsauslauf ausfällt. Das heißt, je niedriger der Beleihungsauslauf ist, desto günstigere Zinsen für die Anschlussfinanzierung kann die Bank einer Kapitalanlegerin anbieten. Liegt der Beleihungsauslauf beispielsweise bei 60 Prozent, ist dies auch der Wert, mit dem die entsprechende Bank an die Kapitalanleger herantreten wird.

Aktuelle Zinsen für Anschlussfinanzierungen 2023

Zinsbindung | Anschlussfinanzierung Zinsen |

|---|---|

5 Jahre | ca. 2,55 % |

10 Jahre | ca. 2,62 % |

15 Jahre | ca. 2,84 % |

20 Jahre | ca. 3,15 % |

Quelle für die Daten: Homeday (Stand: Januar, 2023)

Hinweis:

Sie sind auf der Suche nach einer passenden Anschlussfinanzierung und möchten sich zu den verschiedenen Finanzierungsoptionen beraten lassen? Vereinbaren Sie am besten direkt einen kostenlosen und unverbindlichen Termin mit einem unserer Finanzierungsexperten.

Wie werden sich die Bauzinsen 2024 entwickeln?

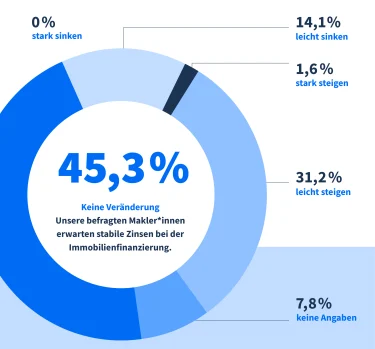

Eine Maklerumfrage ergab, dass 45,3 % unserer Partnermakler denken, dass es bei den Bauzinsen im Jahr 2025 keine Veränderungen geben wird. Sie erwarten stabile Zinsen bei der Immobilienfinanzierung. Quelle: Homeday-Maklerumfrage

Wann sollte die Anschlussfinanzierung geplant werden?

Es ist empfehlenswert, Anschlussfinanzierungenfür Ihren Immobilienkredit rechtzeitig zu planen. Gesetzlichen Vorgaben nach muss die Bank ihre Kreditnehmer spätestens drei Monate vor Ende der Zinsbindung unterrichten. Idealerweise werden Sie als Darlehensnehmer etwa ein halbes Jahr vor dem Termin tätig und holen eigenständig Angebote für eine Anschlussfinanzierung inklusive Zinsen zum Vergleich ein. Rechnen Sie mit steigenden Zinsen am Kapitalmarkt, lohnt es sich, noch früher Konditionen für günstige Anschlussfinanzierungen zu vergleichen. So sichern Sie sich die günstigen Zinssätze mit einem Forward Darlehen.

Berechnungsbeispiel

Anschlussfinanzierung berechnen: Dieses Beispiel zeigt, wie sich Ihr Darlehen bei einem Zinsunterschied von lediglich 0,5 Prozent entwickelt:

| Darlehensbetrag | Darlehen 1 | Darlehen 2 |

|---|---|---|

| Zinsbindungsfrist | 20 Jahre | 20 Jahre |

| Sollzins | 2,7 % | 2,2 % |

| Tilgung | 3,5 % | 4 % |

| Ratenhöhe | 775 Euro | 775 Euro |

| Zinsbindungsfrist | 20 Jahre | 20 Jahre |

| Zinsen insgesamt | 46.978,78 | 35.432,22 |

| Restschuld nach 20 Jahren | 10.978,78 Euro | 0 Euro |

Das Beispiel zeigt: Auch wenn die Zinsunterschiede klein ausfallen, können sie eine große Auswirkung auf den Gesamtbetrag der Zinsen haben. So verpflichtet sich die Kreditnehmerin bei Darlehen 1 mit einem Sollzins in Höhe von 2,7 Prozent dazu, Zinsen in Höhe von rund 47.000 Euro zu zahlen. Bei Darlehen 2 kann sie hingegen einiges einsparen: Mit einem Sollzinssatz von 2,2 Prozent zahlt sie rund 10.000 Euro weniger Zinsen. Hier zeigt sich die Wichtigkeit, verschiedene Anbieter für Anschlussfinanzierungen zu vergleichen.

Wie kann man eine Anschlussfinanzierung ohne Zusatzkosten kündigen?

Bei einer längeren Zinsfestschreibung haben Kreditnehmer nach Ablauf von zehn Jahren das Recht, eine Sonderkündigung auszusprechen. Auch wenn ihr Darlehen zu diesem Zeitpunkt nicht zur Anschlussfinanzierung ansteht, sieht der Gesetzgeber die Möglichkeit der Rückzahlung zu diesem Zeitpunkt vor. Die Bank ist nicht berechtigt, eine Entschädigung zu verlangen.

Ist der Bausparvertrag eine Alternative zur Anschlussfinanzierung?

Wer parallel zur Tilgung seines Darlehens in einen Bausparvertrag einzahlt, hat die Möglichkeit, den Kredit zum Zeitpunkt der Anschlussfinanzierung mit dem Bausparvertrag abzulösen. Wichtig ist, den Bausparvertrag und das Darlehen exakt aufeinander abzustimmen.

Überblick: Darauf müssen Sie bei der Anschlussfinanzierung für Haus oder Wohnung achten

Behalten Sie den Zeitpunkt der Zinsfestschreibung im Blick.

Es lohnt sich, Konditionen zu vergleichen.

Sichern Sie sich günstige Zinsen mit einem Forward Darlehen.

Prüfen Sie, ob die Umschuldung zu einem anderen Anbieter günstiger ist.

Hinweis:

Bei der Auswahl einer passenden Anschlussfinanzierung ist eine umsichtige Kalkulation gefragt. Nutzen Sie den kostenlosen Homeday-Finanzierungsrechner, um Ihre Planung auf eine solide Grundlage zu stellen.

Anschlussfinanzierung – FAQ

Was ist eine Anschlussfinanzierung?

Bei einer Baufinanzierung über einen Kredit wird eine Zinsfestschreibung vorgenommen. Deren Dauer beträgt meist zwischen fünf und fünfzehn Jahre. In der Regel ist der Kredit innerhalb dieses Zeitraums noch nicht komplett zurückgezahlt, sodass eine Anschlussfinanzierung abgeschlossen werden muss. Sie ist eine neue Vereinbarung über die Rückzahlung der Restschuld. Mehr zum Thema Anschlussfinanzierung

Welche Arten der Anschlussfinanzierung gibt es?

Es gibt drei gängige Arten einer Anschlussfinanzierung. Bei einer Prolongation vereinbaren Kreditnehmer neue Konditionen mit ihrer bisherigen Bank. Ein Wechsel zu einem anderen Kreditinstitut nennt sich Umschuldung. Mit einem Forward Darlehen sichern sich Kreditnehmer bereits vor Ablauf der Zinsfestschreibung einen günstigen Zinssatz. Es lohnt ein Forward Darlehen-Vergleich. Alle Infos zu den verschiedenen Arten der Anschlussfinanzierung

Wie hoch sind die Zinsen für Anschlussfinanzierungen?

Die Höhe der Zinsen der Anschlussfinanzierung hängt von unterschiedlichen Faktoren ab. Je nach den Konditionen des Finanzierungsvertrags liegen die Zinsen in der Regel zwischen 0,1 - 0,2 Prozent der vollständigen Darlehenssumme.

Wie verhält sich der Forward Aufschlag zum Zinsaufschlag?

Der Forward Aufschlag bezeichnet den Zinsaufschlag bei einem Forward Darlehen. Im Rahmen dieser Art von Anschlussfinanzierung handelt es sich also um dieselbe Sache.

Wie lange im Voraus sollte die Anschlussfinanzierung abgeschlossen werden?

Es empfiehlt sich, etwa ein halbes Jahr vor Ende der Zinsbindung tätig zu werden. Kreditnehmer sollten eigenständig Angebote für eine Anschlussfinanzierung einholen und vergleichen. Bei einem Forward Darlehen ist es ratsam, noch früher mit der Planung zu beginnen, um sich die günstigsten Konditionen zu sichern.

Worauf ist bei einer Anschlussfinanzierung zu achten?

Darlehensnehmer sollten den Zeitpunkt der Zinsfestschreibung im Blick behalten und dann Konditionen vergleichen. Nicht immer ist eine Prolongation die beste Variante: Eine Umschuldung zu einem anderen Anbieter kann durch einen günstigen Anschlussfinanzierung-Zins finanzielle Vorteile bringen. Besonders günstige Zinsen sichern sich Kreditnehmer mit einem Forward Darlehen. Weitere Punkte, die bei einer Anschlussfinanzierung zu beachten sind

Lesen Sie jetzt:

Hinweis:

Bitte beachten Sie, dass unsere Ratgeber-Antworten, -Artikel und Musterdokumente keine Rechts-, Steuer- oder Finanzberatung darstellen oder ersetzen können. Für Klärung Ihrer rechtlichen bzw. finanziellen Angelegenheiten bitten wir Sie, entsprechende Experten (z. B. Rechtsanwälte, Steuerberater bzw. Finanzberater) hinzuzuziehen. Trotz großer Sorgfalt und gewissenhafter Recherche können Fehler nicht ausgeschlossen werden. Wir freuen uns und sind dankbar über entsprechende Hinweise, welche wir versuchen, zeitnah umzusetzen.

Themengebiet: Baufinanzierung