Darlehensvertrag – Geld sicher von der Bank oder Freunden leihen

Ob Bankgeschäft oder unter Freunden: Wer Geld verleiht oder sich leiht, sollte zur Sicherheit einen Darlehensvertrag schließen. Erfahren Sie hier u.a., wie ein Darlehensvertrag zustande kommt, wie er geschlossen werden sollte und welche Vor- und Nachteile ein Privatkredit hat.

Inhaltsverzeichnis

Gut zu wissen:

Sie möchten ein Darlehen aufnehmen, um sich den Traum vom Eigenheim zu erfüllen? Der Homeday-Darlehensrechner zeigt Ihnen, zu welchen Konditionen eine Baufinanzierung für Sie möglich ist. Auf Grundlage des Zinssatzes erfahren Sie, wie hoch die monatliche Rate ist und mit welcher Gesamtlaufzeit Sie rechnen müssen.

Was ist ein Darlehensvertrag?

Unter einem Darlehensvertrag versteht man einen schuldrechtlichen Vertrag, den zwei Personen miteinander schließen. Gesetzlich verankert ist er in § 488 BGB. Demnach verpflichtet sich der Darlehensgeber durch den Vertrag, dem Darlehensnehmer eine vereinbarte Summe zur Verfügung zu stellen. Der Kreditnehmer wiederum wird verpflichtet, das Darlehen inklusive vereinbarter Zinsenbei Fälligkeit zurückzuzahlen.

Ein Darlehensvertrag kann zwischen einer Bank und einer Privatperson oder auch zwischen zwei Privatpersonen (Privatkredit) geschlossen werden.

Wie kommt ein Darlehensvertrag zustande?

Ein Darlehensvertrag zwischen Freunden oder Angehörigen kommt relativ einfach zustande. Sind sich Kreditgeber und -nehmer über die Darlehenssumme, Rückzahlungsmodalitäten und Co. einig, halten Sie die Rahmenbedingungen fest. Danach stellt der Kreditgeber dem -nehmer die Kreditsumme zum vereinbarten Zeitpunkt zur Verfügung.

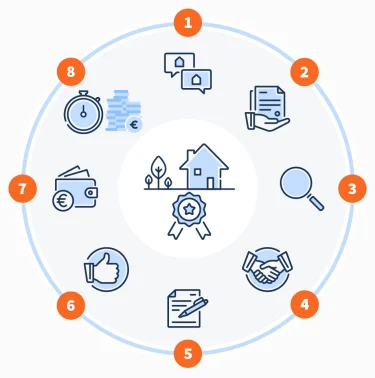

Um ein Darlehen von einer Bank zu erhalten, benötigt es einige formale Schritte mehr bis zur Auszahlung des Kredits:

Der Darlehensnehmer stellt eine Finanzierungsanfrage bei einem Finanzierungsvermittler oder einer Bank.

Der Darlehensnehmer stellt eine Kreditanfrage inklusive zahlreicher erforderlicher Unterlagen (z. B. Einkommensnachweise, Kopie des Personalausweises und der letzten Kontoauszüge).

Der Kreditgeber prüft die Anfrage.

Erfüllt die Anfrage alle Anforderungen, genehmigt der Kreditgeber das Darlehen.

Beide Parteien unterzeichnen den Darlehensvertrag (=Darlehensabschluss).

Der Kreditgeber prüft, ob alle vertraglich vereinbarten Auszahlungsvoraussetzungen erfüllt sind.

Der Darlehensgeber zahlt die Kreditsummer aus.

Der Darlehensnehmer beginnt mit der Tilgung seines Kredits.

Welche Angaben stehen im Darlehensvertrag?

Wenn Sie einen bei einer Bank aufnehmen, gibt es bestimmte gesetzliche Formvorschriften für den Darlehensvertrag. Bei einem Privatdarlehen ist das nicht notwendig, die Beteiligten könnten sich theoretisch auch mündlich einigen - die Schriftform ist nicht vorgeschrieben.

Um spätere Streitigkeiten zu vermeiden, ist eine schriftliche Vereinbarung sehr zu empfehlen. Das Bürgerliche Gesetzbuch regelt die Grundlagen einesDarlehensvertrags, der folgende Angaben enthalten sollte:

Verpflichtung des Darlehensgebers zur Auszahlung einer bestimmten Darlehenssumme: Damit der Kreditbetrag für die geplante Verwendung ausreicht, sollte der Kreditnehmer genau kalkulieren.

Laufzeit und Rückzahlung des Darlehens: Beide Parteien müssen sich im Klaren sein, wann der Darlehensbetrag zurückgezahlt sein muss. Der Kreditgeber sollte wissen, zu welchem Zeitpunkt er das Geld wieder benötigt und diesen Termin entsprechend im Kreditvertrag festlegen..Vereinbaren die Parteien Ratenzahlung, muss der Darlehensnehmer prüfen, ob er in der Lage ist, die Raten problemlos zu zahlen. Wird die Rückzahlung in einer Summe vereinbart, ist der Zeitpunkt zu benennen.

Zinssatz des Darlehens: Der Sollzinssatz gibt an, wie hoch die Kosten für die Kreditgewährung sind. Oftmals werden Privatdarlehen zinslos oder zu sehr günstigen Konditionen vergeben. Handelt es sich um sehr hohe Darlehensbeträge könnte das Finanzamt die Kreditvergabe aus steuerlicher Sicht als Schenkung werten. Idealerweise orientieren Sie sich beim Zinssatz an den marktüblichen Konditionen.

Einigung über die Berechnung der Zinsen: Gibt es keine andere Vereinbarung, werden die Zinsen jährlich berechnet. Sollen die Zinsen unterjährig gezahlt werden, sollte das im Darlehensvertrag festgehalten werden.

Angaben zu den Sicherheiten: Gibt es Vereinbarungen über die Stellung bestimmter Sicherheiten, gehören diese in den Darlehensvertrag.

Verwendungszweck des Darlehens: In der Regel werden Privatdarlehen zur freien Verwendung gewährt. Gibt es andere Absprachen, können die Parteien das in den Kreditvertrag aufnehmen.

Kündigung des Darlehens: Im Vorfeld sollten die Vertragsparteien klären, ob eine vorzeitige Rückzahlung des Darlehens möglich sein soll und wie in diesem Fall zu verfahren ist.

Zahlungsverzug: Das Vorgehen bei rückständigen Raten oder einem Zahlungsverzug ist ein wichtiger Bestandteil des Kreditvertrages. Das Dokument enthält idealerweise eine Einigung, ab welchem Zeitpunkt der Schuldner in Verzug gerät und wie hoch die Verzugszinsen sind.

Hinweis:

Handelt es sich um eine sehr hohe Darlehenssumme, ist ein notarielles Schuldanerkenntnis sinnvoll. Dabei bestätigt der Darlehensnehmer vor einem Notar, dem Darlehensgeber einen bestimmten Betrag zu schulden.

Musterdokument: Privaten Darlehensvertrag zum Download

Mit unserem Musterdokument für einen privaten Darlehensvertrag regeln Sie die Bedingungen für ein Darlehen zwischen Privatleuten.

So füllen Sie den privaten Darlehensvertrag aus

Schritt-für-Schritt-Anleitung für den Abschluss eines privaten Darlehensvertrages:

1. Schritt

Angaben zu den Vertragsparteien, Namen und Anschriften von Darlehensnehmer und Darlehensgeber

2. Schritt

Genaue Angaben zum Darlehen:

Darlehenssumme

Laufzeit des Darlehens

Vereinbarung über die Auszahlung des Darlehensbetrags, Angabe der Kontoverbindung

Verwendungszweck des Darlehens, sofern das Geld für ein bestimmtes Vorhaben bereitgestellt wird.

3. Schritt

Vereinbarung zur Rückzahlung des Privatdarlehens

Zinssatz mit Angabe der Zinsberechnung (vierteljährlich, halbjährlich oder jährlich),

Tilgung des Darlehens: erfolgt die Tilgung in einer Summe zuzüglich Zinsen am Ende der Laufzeit oder in monatlichen Raten?

Bei Ratenzahlung Angabe der Ratenhöhe mit Fälligkeitsdatum

Vereinbarung über die Höhe von Verzugszinsen bei Zahlungsverzug

4. Schritt

Vereinbarung eventueller Sicherheiten. Sollen zur Sicherung des Darlehens bestimmte Sicherheiten dienen, werden diese im Darlehensvertrag vereinbart.

5. Schritt

Optionale Vereinbarung über die Vorlage eines notariellen Schuldanerkenntnisses

6. Schritt

Unterzeichnung des Privatkreditvertrages. Mit ihrer Unterschrift erkennen die Parteien den Inhalt des Kreditvertrages und die Bestimmungen an.

Wann ist ein privater Darlehensvertrag ungültig?

Ein privater Darlehensvertrag ist dann ungültig, wenn der zwischen den Parteien vereinbarte Zinssatz zu hoch ist. Beträgt dieser mehr als das Doppelte von dem, was Banken üblicherweise verlangen, wird dies als Wucher gewertet. Nach § 138 BGB verstößt dieses Geschäft gegen die guten Sitten und ist daher nichtig.

Was ist ein Familiendarlehen?

Der Begriff “Familiendarlehen” bezeichnet zwei verschiedene Arten der Kreditvergabe. Familiendarlehen sind zum einen Privatkredite, die innerhalb der Familie und häufig ohne Zinsen vergeben werden. Dabei fungiert ein Angehöriger als Darlehensgeber und ein anderer als Darlehensnehmer. So räumen etwa Eltern ihren Kindern ein privates Darlehen ein oder Großeltern ihren Enkelkindern. Das Familiendarlehen ist eine Möglichkeit der schnellen, finanziellen Unterstützung von Angehörigen.

Zum anderen bezeichnet der Begriff Familiendarlehen auch ein Darlehen, das Banken speziell an (junge) Familien mittleren Einkommens vergeben – vorrangig zur Baufinanzierung oder dem Hauskauf. Es ist aber auch möglich, andere Projekte damit zu finanzieren, beispielsweise den Kauf eines Autos.

Welche Vor- und Nachteile bietet ein privates Darlehen?

Vorteile

Wer aufgrund zu geringer Einkommensverhältnisse oder einer negativen Bonitätsauskunft bei einer Bank keinen Kredit bekommen würde, kann sich privat Geld leihen

Privates Darlehen hat keinen Einfluss auf den Schufa-Score des Darlehensnehmers

Ein Privatkredit wird weder bei der Schufa noch einer anderen Auskunftei gemeldet

Die Konditionen eines Privatdarlehens vereinbaren die Vertragsparteien im privaten Darlehensvertrag untereinander

Ein banküblicher Zinssatz oder feste monatliche Raten sind nicht zwingend notwendig

Nachteile

Finanzamt könnte bei einem zinslosen Darlehen von einer Schenkung ausgehen

Wird der Freibetrag überschritten und das Darlehen für länger als ein Jahr gewährt, kann der Fiskus eine Schenkungssteuer berechnen

Innerhalb der Familie werden die recht hohen Freibeträge in der Regel jedoch nicht überschritten. Handelt es sich um einen Darlehensvertrag unter Freunden, sollten Sie die Steuer im Auge behalten und einen marktüblichen Zinssatz vereinbaren, um den Verdacht der Schenkung auszuräumen.

Sie möchten Ihren Immobilienkauf lieber über eine Bank finanzieren? Dann finden Sie jetzt mit wenigen Klicks heraus, welche Finanzierung zu Ihnen und Ihren Plänen passt:

Was sind übliche Sicherheiten bei Privatdarlehen?

Übliche Sicherheiten für private Darlehen sind wertvolle Gegenstände wie:

Autos

Gemälde

Schmuck

Uhren

Die jeweilige Sicherheit wird im privaten Darlehensvertrag festgehalten. Wird ein Auto als Sicherheit eingesetzt, sollten die Parteien dafür einen separaten Sicherheitsübereignungsvertrag aufsetzen. Der Vertrag sichert dem Kreditnehmer die weitere uneingeschränkte Nutzung seines Autos zu. Zugleich legt er fest, dass der Kreditgeber solange Besitzer des Wagens ist, bis der Darlehensnehmer die Kreditsumme vollständig zurückgezahlt hat. Zusätzlich sollte der Kreditgeber Teil II der Zulassungsbescheinigung für das Fahrzeug als Sicherheit erhalten.

Notarielles Schuldanerkenntnis bei privaten Darlehensverträge

Bei höheren Darlehensbeträgen ist ein notarielles Schuldanerkenntnis sinnvoll. Dazu legt der Darlehensnehmer dem Kreditgeber ein vom Notar beurkundetes Schuldanerkenntnis mit Vollstreckungsunterwerfung vor. Die Notarkosten sind von der Höhe der Darlehenssumme abhängig. Sollte der Kreditnehmer das Darlehen nicht wie vereinbart zurückzahlen, hat der Darlehensgeber mit dieser Unterlage die Möglichkeit, die Zwangsvollstreckung zu betreiben. Da bereits eine vollstreckbare Urkunde vorliegt, ist kein vorheriges gerichtliches Verfahren erforderlich.

Wie kündige ich den Darlehensvertrag?

Üblicherweise vereinbaren die Vertragsparteien im Darlehensvertrag einen Rückzahlungstermin für das Darlehen. Eine Kündigung ist in diesen Fällen nicht notwendig. Gibt es kein entsprechendes Datum, ist eine Kündigung des Darlehensvertrags erforderlich. Die Kündigungsfrist beträgt drei Monate. Gerät der Darlehensnehmer in Verzug oder verletzt seine vertraglichen Pflichten, kann der Darlehensgeber vorzeitig kündigen. Der Darlehensgeber ist zudem zu einer Kündigung berechtigt, wenn die Rückzahlung des Darlehens gefährdet scheint. Das ist der Fall, wenn sich die Vermögensverhältnisse des Darlehensnehmers deutlich verschlechtern oder die gestellten Sicherheiten an Wert verlieren.

Kann man einen privaten Darlehensvertrag widerrufen?

Der Abschluss eines Vertrages ist in Deutschland grundsätzlich verbindlich. Nur in einigen Ausnahmefällen räumt das Gesetz Verbrauchern ein Recht zum Widerruf ein. Dies betrifft jedoch nur Verträge, die Verbraucher mit einem Unternehmen schließen. Anders als bei einem Verbraucherdarlehen einer Bank gibt es bei einem Darlehensvertrag, der privat zwischen zwei Verbrauchern geschlossen wird, kein Widerrufsrecht. Beide Parteien haben jedoch nach § 314 BGB und § 490 BGB die Möglichkeit, den privaten Darlehensvertrag unter gewissen Umständen außerordentlich fristlos zu kündigen.

Was ist der Unterschied zwischen einem Darlehen und einem Kredit?

In der Regel werden beide Begriffe synonym verwendet. Bei Finanzierungen mit einer längeren Laufzeit findet häufiger der Begriff "Darlehen" Anwendung, während der "Kredit" oftmals für eine kurzfristige Verbindlichkeit steht. Nach dem Bürgerlichen Gesetzbuch handelt es sich bei der Bezeichnung "Kredit" um einen Oberbegriff. Das "Darlehen" ist eine Unterform des Kredits und bezeichnet in der Regel eine höhere Verbindlichkeit mit einer längeren Laufzeit wie beispielsweise eine Baufinanzierung. Für das Darlehen verlangen Kreditgeber oftmals Sicherheiten wie Grundschulden oder Hypotheken.

Darlehensvertrag – FAQ

Was ist ein Darlehensvertrag?

Unter einem Darlehensvertrag versteht man einen schuldrechtlichen Vertrag, den zwei Personen miteinander schließen. Gesetzlich verankert ist er in § 488 BGB. Demnach verpflichtet sich der Darlehensgeber durch den Vertrag, dem Darlehensnehmer eine vereinbarte Summe zur Verfügung zu stellen und der Kreditnehmer wiederum wird verpflichtet, das Darlehen inklusive vereinbarter Zinsen bei Fälligkeit zurückzuzahlen. So kommt ein Darlehensvertrag zustande

Welche Angaben stehen im Darlehensvertrag?

Wer sich privat Geld von Familie oder Freunden leiht, sollte einen Darlehensvertrag aufsetzen. Zwar ist die Schriftform bei einem Darlehensvertrag, der privat geschlossen wird, nicht zwingend vorgeschrieben. Er beugt jedoch Streitigkeiten vor. In der Regel werden im privaten Darlehensvertrag die Verpflichtung von Darlehensgeber und -nehmer sowie Laufzeit, Summe und Rückzahlungsmodalitäten des Darlehens festgehalten. Beide Vertragsparteien müssen unterschreiben. Mehr zum Inhalt des Darlehensvertrags

Welche Vor- und Nachteile bietet ein privates Darlehen?

Wer bei einer Bank keinen Kredit bekommen würde, kann sein Vorhabenmit einem Privatdarlehen finanzieren. Vorteil ist, dass das Darlehen nicht bei der Schufa oder einer anderen Auskunftskartei gemeldet wird. Zudem können die Konditionen individuell vereinbart werden. Ein banküblicher Zinssatz oder feste monatliche Raten sind nicht zwingend notwendig. Die günstigen Konditionen können zugleich nachteilig wirken: Werden zinslose Darlehen vergeben, könnte das Finanzamt von einer Schenkung ausgehen und bei Überschreitung des Freibetrags eine Schenkungssteuer berechnen. Mehr Informationen zu den Vor- und Nachteilen privater Darlehen

Was sind übliche Sicherheiten bei Privatdarlehen?

Übliche Sicherheiten für private Darlehen sind wertvolle Gegenstände wie Autos, Gemälde, Schmuck oder Uhren. Die Sicherheit wird im Darlehensvertrag festgehalten. Dient ein Auto als Sicherheit, sollten die Parteien dafür einen separaten Sicherheitsübereignungsvertrag aufsetzen.

Wie kündige ich den Darlehensvertrag?

In der Regel ist im Darlehensvertrag ein Rückzahlungstermin festgehalten, eine Kündigung entfällt dann. Gibt es kein entsprechendes Datum, ist eine Kündigung des Darlehensvertrags erforderlich. Die Kündigungsfrist beträgt drei Monate. Zahlt der Darlehensnehmer nicht oder verletzt seine Pflichten anderweitig, kann der Darlehensgeber vorzeitig kündigen. Dazu ist er auch berechtigt, wenn die Rückzahlung des Darlehen gefährdet scheint. Mehr über die Kündigung des Darlehensvertrags erfahren

Ist ein Vertrag erforderlich, um privat Geld zu verleihen?

Nach den Regelungen des BGB ist ein schriftlicher Vertrag für ein Privatdarlehen nicht erforderlich, es reicht eine mündliche Absprache. Damit die Vertragsparteien auf der sicheren Seite sind, sollten Sie jedoch einen privaten Darlehensvertrag aufsetzen, der wichtige Angaben enthält.

Welche Aspekte müssen in unserem Muster berücksichtigt werden?

Beim Ausfüllen des Musterdokuments sind die Bedingungen zur Rückzahlung des Darlehens wichtig. Zudem sollten Sie die Konditionen der privaten Kreditvergabe genau benennen und Vereinbarungen über einen möglichen Zahlungsverzug treffen. Wichtig sind zudem eventuelle Sicherheiten für die Kreditvergabe.

Lesen Sie jetzt:

Hinweis:

Bitte beachten Sie, dass unsere Ratgeber-Antworten, -Artikel und Musterdokumente keine Rechts-, Steuer- oder Finanzberatung darstellen oder ersetzen können. Für Klärung Ihrer rechtlichen bzw. finanziellen Angelegenheiten bitten wir Sie, entsprechende Experten (z. B. Rechtsanwälte, Steuerberater bzw. Finanzberater) hinzuzuziehen. Trotz großer Sorgfalt und gewissenhafter Recherche können Fehler nicht ausgeschlossen werden. Wir freuen uns und sind dankbar über entsprechende Hinweise, welche wir versuchen, zeitnah umzusetzen.

Themengebiet: Baufinanzierung