Alles rund um den Immobilienkredit: Ihr Weg ins Eigenheim

Mit einem Immobilienkredit finanzieren Sie Ihren Traum von den eigenen vier Wänden. Erfahren Sie u.a., wie Sie das Darlehen aufnehmen, auf welche Faktoren Sie achten sollten und welche Unterlagen Sie benötigen.

Inhaltsverzeichnis

Erfüllen Sie sich Ihren Traum vom Eigenheim!

Mit unserer Expertenberatung finden Sie die perfekte Immobilie.

1. Grundlagen des Immobilienkredits

1.1 Was ist ein Immobilienkredit?

Bei einem Immobilienkredit handelt es sich um einen zweckgebundenen Kredit, den Banken, Sparkassen, Bausparkassen oder auch Versicherungen bereitstellen. Sie erhalten Immobilienkredit der Bank für den Kauf oder Neubau Ihrer Immobilie. Auch für Modernisierungs- oder Instandsetzungsarbeiten werden die Darlehen vergeben. Es handelt sich um hohe Summen, sodass die Kreditinstitute Sicherheiten verlangen. Im Grundbuch wird ein Grundpfandrecht zugunsten des Gläubigers eingetragen. Kommt es zu Zahlungsschwierigkeiten, ist die Bank berechtigt, Maßnahmen für eine Zwangsvollstreckung einzuleiten.

Kennzeichen eines Immobilienkredits im Überblick:

Hohe Kreditbeträge, in der Regel ab 50.000 Euro

Eintragung einer Grundschuld oder Hypothek

lange Laufzeiten

Im Vergleich zu Ratenkrediten günstigere Konditionen

1.2 Welche Arten von Immobilienkrediten gibt es?

Ein Immobiliendarlehen wird üblicherweise mit einem festen Zinssatz für einen Zeitraum von 5, 10 oder 15 Jahren festgeschrieben. Möglich sind auch Zinsfestschreibungen von 20 und mehr Jahren - hier kommt es auf den jeweiligen Anbieter an. Während der Sollzinsbindung kann der Zinssatz nicht verändert werden. Am Ende der Festschreibungszeit wird die Restschuld des Darlehens im Rahmen einer Anschlussfinanzierung zu den dann gültigen Konditionen prolongiert oder zurückgezahlt.

Bei einer Immobilienfinanzierung stehen verschiedene Darlehensarten zur Auswahl:

Darlehensart | Erläuterung |

|---|---|

Annuitätendarlehen: | Das Annuitätendarlehen ist die gängigste Finanzierungsvariante. Dabei zahlt der Kreditnehmer das Darlehen in gleichbleibenden Monatsraten zurück. Die Rate setzt sich aus einem Zins- und einem Tilgungsanteil zusammen. Zinsen werden stets auf den Restschuldbetrag berechnet. Die Zinsbelastung nimmt im Laufe der Zeit ab, die Tilgung steigt um die ersparten Zinsen an. Die Rate bleibt während der Zinsfestschreibung gleich. |

Volltilgerdarlehen | Das Volltilgerdarlehen ist eine besondere Variante des Annuitätendarlehens. Zins und Tilgung werden so berechnet, dass der Kredit zum Ende der Zinsbindung zurückgezahlt ist. Bei dieser Option besteht kein Zinsänderungsrisiko für den Kreditnehmer. |

Endfällige Festdarlehen | Bei einem endfälligen Darlehen zahlen Sie während der Zinsfestschreibungszeit den vereinbarten Zinssatz. Am Ende der Laufzeit wird der Kreditbetrag in einer Summe zur Rückzahlung fällig. In der Regel wird ein endfälliges Darlehen mit einem Bausparvertrag oder einem Sparplan kombiniert, der parallel angespart wird. Der Kreditnehmer tilgt das Darlehen aus dem Erlös des Sparprodukts. |

Bauspardarlehen | Die Finanzierung erfolgt über einen Bausparvertrag. Dabei spart der Kreditnehmer zunächst einen bestimmten Anteil der Bausparsumme an. Bei Zuteilungsreife gewähren die Bank oder die Bausparkasse die Differenz zur Vertragssumme als Darlehen. Sinnvoll ist diese Variante in der Regel, wenn bereits ein Bausparvertrag vorhanden ist, da die Ansparphase üblicherweise bis zu 7 Jahre dauert. |

Variables Darlehen | Bei dieser Darlehensform gibt es keine Zinsbindung - vielmehr gilt ein variabler Zinssatz, der abhängig von der aktuellen Kapitalmarktsituation angepasst werden kann. Wenn der Kreditnehmer innerhalb eines kürzeren Zeitraums mit einem größeren Geldeingang rechnet, ist das variable Darlehen eine denkbare Option. |

Gut zu wissen:

Der kostenfreie Zinsrechner von Homeday, berechnet den persönlichen Zinssatz für Ihren Immobilienkredit und findet unter 500 verschiedenen Kreditinstituten das beste, individuelle Angebot für Sie.

2.Wissenswertes zu Zinsen und Tilgung

2.1 Welche Faktoren sind bei einem Immobilienkredit wichtig?

Bei Abschluss des Kreditvertrages sind im Vorfeld verschiedene Aspekte zu klären:

die Höhe des Kredites

die Laufzeit bzw. Zinsfestschreibungszeit

die Tilgungsart

Bei geringen Kapitalmarktzinsen ist eine lange Sollzinsbindung ideal. Für Sie als Darlehensnehmer bedeutet das Planungssicherheit von bis zu 15 Jahren. Sie wissen genau, mit welcher Ratenhöhe Sie in dieser Zeit rechnen müssen. Wenn Sie während der Festschreibungszeit Sondertilgungen leisten wollen, muss diese Option extra vertraglich vereinbart werden. Ob und in welcher Höhe Sonderzahlungen möglich sind, klären Sie idealerweise vor Vertragsunterzeichnung mit Ihrer Bank.

2.2 Zinsbindung, Zinsvergleich & Tilgung

Bei der Aufnahme eines Immobilienkreditsentscheidet der Darlehensnehmer sich für eine bestimmte Zinsbindung. Die Sollzinsbindung ist lediglich bei einem Volltilgerdarlehen mit der Kreditlaufzeit identisch. Bei anderen Darlehensvarianten ist die Zinsbindungsfrist kürzer als die Gesamtlaufzeit. Innerhalb der Zinsbindungsfrist gilt der festgeschriebene Zinssatz.

Zusätzlich zu dem Zinssatz wird ein Tilgungssatz vereinbart. Mit dem Tilgungsanteil zahlt der Kreditnehmer das Darlehen zurück. Die Rate setzt sich also aus einem Zins- und einem Tilgungsanteil zusammen. Je höher die Tilgung, desto schneller ist der Kredit zurückgezahlt.

Gut zu wissen:

Für einen aussagekräftigen Vergleich ist es entscheidend, nur Angebote mit gleicher Laufzeit und gleichem Tilgungssatz zu vergleichen.

2.3 Immobilienkreditzinsen aktuell

Die Lage auf dem Kapitalmarkt beeinflusst die Zinshöhe. Sind die Zinsen niedrig, lohnt es sich, über eine längere Zinsfestschreibung nachzudenken, um sich die günstigen Konditionen langfristig zu sichern und dem Zinsänderungsrisiko zu entgehen. Entscheiden sich Kreditnehmer in Zeiten steigender Kapitalmarktzinsen für eine kurze Sollzinsbindung, besteht die Gefahr hoher Zinssätze bei der Anschlussfinanzierung.

Sind die Zinsen hingegen sehr hoch, ist eine kurze Sollzinsbindung zu empfehlen. Auf diese Weise sichern Sie sich die Chance, den Kredit bei Fälligkeit zu einem günstigeren Zinssatz zu prolongieren.

2.4 Sondertilgungen und Tilgungspläne

Zusammen mit den Kreditunterlagen erhalten Darlehensnehmer üblicherweise einen Tilgungsplan, der Auskunft über den Kreditverlauf gibt. Hier ist genau zu sehen, wie sich die Restschuld durch die monatlichen Tilgungen verringert. Bei einem Annuitätendarlehen fließen die ersparten Zinsen in die Tilgung, es zeigt sich, dass die Tilgung vor allem am Ende der Laufzeit, wenn bereits ein Teil des Kredites zurückgezahlt ist, besonders hoch ist.

Während der Zinsbindungsfrist ist es nicht möglich, zusätzliche Tilgungen zu leisten oder den Kredit vorzeitig abzulösen. Kreditnehmer, die zwischendurch Zusatzzahlungen erbringen möchten, um schneller schuldenfrei zu sein, sollten daher Sondertilgungen vertraglich vereinbaren.

Einige Anbieter haben die Möglichkeit, Sondertilgungen zu leisten bereits in den Vertragsbedingungen - hier ist ein Blick ins Kleingedruckte zu empfehlen.

Gut zu wissen:

Unabhängig von der Zinsbindung steht Kreditnehmern nach Ablauf von 10 Jahren nach § 489 BGB ein gesetzliches Sonderkündigungsrecht zu. Zu diesem Zeitpunkt kann der Kredit mit einer Frist von sechs Monaten ganz oder teilweise zur Rückzahlung gekündigt werden.

2.5 Kann ich die Zinsen für den Immobilienkredit steuerlich absetzen?

Wenn Sie den Immobilienkredit für eine eigengenutzte Immobilie aufnehmen, können Sie die Zinsen nicht von der Steuer absetzen. Handelt es sich um eine vermietete Immobilie, lassen sich die Zinszahlungen in der Steuererklärung berücksichtigen. Die Zinsen für den Immobilienkredit werden als Werbungskosten abgesetzt.

3. Berechnung und Vergleich von Immobilienkrediten

3.1 Immobilienkreditzinsen und Kreditkosten im Überblick

Immobilienkreditzinsen sind die Kosten, die die Bank für die Bereitstellung des Kredits in Rechnung stellt. Die gesamte Summe, die Sie zurückzahlen, ist aufgrund der Zinszahlungen also deutlich höher als der Kreditbetrag.

Bei der Höhe der Zinssätze orientieren Banken sich am Leitzins der Europäischen Zentralbank. Entwickelt sich der Zins nach oben, bedeutet das, dass auch eine Kreditaufnahme teurer wird.

Eine Bearbeitungsgebühr für den Immobilienkredit dürfen Banken nicht in Rechnung stellen. Es handelt sich um ein Verbraucherdarlehen, bei dem nach den Regelungen des BGB eine Gebühr unwirksam ist.

Hinweis:

Sie sind auf der Suche nach dem passenden Immobilienkredit zu Ihrem Immobilienkauf oder Hausbau? Der kostenlose Finanzierungsrechner von Homeday vergleicht die Konditionen von über 500 Banken und die aktuellen Zinssätze.

3.2 Homeday -Tools für Ihre Finanzierungsplanung

Wenn Sie einen Immobilienkredit aufnehmen möchten, ist eine genaue Kalkulation unerlässlich. Mit dem Homeday-Zinsrechner ermitteln Sie, wie sich ein Darlehen bei verschiedenen Zins- und Tilgungssätzen entwickelt und mit welcher monatlichen Belastung Sie rechnen müssen.

Das Online-Tool berücksichtigt nicht nur die reinen Kaufkosten, sondern auch die Erwerbskosten. Auf diese Weise erhalten Sie eine ideale Entscheidungsgrundlage für Ihr Vorhaben.

4. Baufinanzierung - ein detaillierter Leitfaden

4.1 Wissenswertes zu Grundschuld und Beleihungsgrenze

Banken verlangen für die Bereitstellung eines Immobilienkredits Sicherheiten. Im Grundbuch der zu finanzierenden Immobilie wird daher eine Grundschuld oder eine Hypothek eingetragen. Sollte der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommen, ist der Kreditgeber zur Zwangsversteigerung der Immobilie berechtigt, um die Schuld zu begleichen.

Bevor die Bank einen Kredit vergibt, bewertet sie die Immobilie. Einen Immobilienkredit vergeben die Kreditinstitute bis zu einer maximalen Beleihungsgrenze. In der Regel liegt diese Grenze bei 60 oder 80 Prozent des Beleihungswertes beziehungsweise des Kaufpreises. Den weiteren Anteil finanzieren Sie als Darlehensnehmer üblicherweise aus Eigenkapital. Unter gewissen Bedingungen sind auch Gesamtfinanzierungen möglich, bei denen nicht nur der Kaufpreis, sondern auch Nebenkosten voll finanziert werden. Ob sich die Banken bei einer derartigen Kreditanfrage positiv entscheiden, hängt vom Einzelfall ab.

4.2 Welche Möglichkeiten zur Kreditaufnahme gibt es?

Die Beleihungsgrenze ist der maximale Wert, den eine Bank als Immobilienkredit zur Verfügung stellt. Dabei gibt es Unterschiede zwischen den einzelnen Kreditinstituten:

Geschäftsbanken und Sparkassen gewähren Darlehen in der Regel bis zu 80 Prozent des Beleihungswerts

Hypothekenbanken vergeben Kredite üblicherweise bis zu 60 Prozent des Beleihungswerts

Lebensversicherungen geben ein Darlehen zwischen 40 und 60 Prozent des Beleihungswerts

Wenn Sie verschiedene Möglichkeiten vergleichen, sollten Sie die verschiedenen Beleihungsgrenzen berücksichtigen.

4.3 Was sollte ich bei der Aufnahme eines Immobilienkredits vermeiden?

Haben Sie Ihre Traumimmobilie gefunden, fragen Sie in der Regel bei Ihrer Hausbank nach einer Finanzierung. Auch wenn das besonders bequem ist, sollten Sie durch einen Kreditvergleich weitere Angebote einholen oder einen Immobilienkredit Vermittler zurate ziehen. Achten Sie bei den Zinssätzen unbedingt auf das Kleingedruckte: Viele Banken bieten günstige Zinsen nur bis zu einem Beleihungswert von 60 Prozent. Für Kreditbeträge, die darüber hinausgehen, sind die Zinssätze deutlich höher. Einige Banken machen den Zinssatz auch von der Bonität des Kreditnehmers abhängig. Über Kreditvermittler hat man häufig die Möglichkeit, an günstigere Konditionen zu kommen.

Bedenken Sie, dass Sie sich für einen langen Zeitraum an die Ratenzahlung binden. Prüfen Sie genau, ob die vereinbarten Tilgungsraten langfristig Ihrem monatlichen Budget entsprechen. Wählen Sie den Tilgungssatz nicht zu gering, mit einem höheren Tilgungsanteil sind Sie schneller schuldenfrei. Darüber hinaus mindern Sie so das Risiko, nach Ablauf der Zinsbindung eine teure Anschlussfinanzierung eingehen zu müssen.

5. Welche Unterlagen benötigt die Bank für die Kreditentscheidung?

Damit die Bank Ihre persönliche Kreditwürdigkeit prüfen und Ihre Immobilie bewerten kann, benötigt sie verschiedene Unterlagen von Ihnen:

Baubeschreibung

Teilungserklärung bei Eigentumswohnungen

Gehaltsabrechnungen und/oder Steuerbescheid

Nachweis über Eigenkapital

Welche Unterlagen konkret vorzulegen sind, teilt die Bank Ihnen vor dem Beratungstermin mit.

Gut zu wissen:

Sie suchen ein Grundstück zum bauen oder eine Immobilie zum Kauf? Ein großes Angebot an Immobilien und Grundstücken in ganz Deutschland finden Sie bei Homeday.

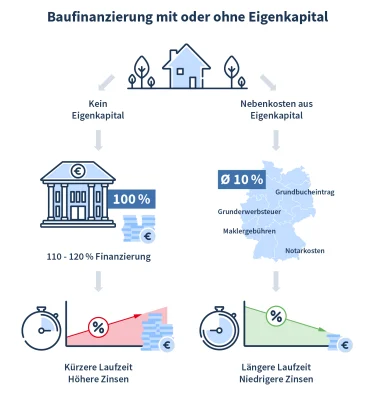

6. Der Immobilienkredit ohne Eigenkapital

Grundsätzlich ist bei einer Finanzierung ein Eigenkapital in Höhe von mindestens 20 Prozent notwendig. Stimmen Ihre persönlichen Einkommensverhältnisse, erhalten Sie unter Umständen eine Vollfinanzierung. Diese Finanzierungen gehen für Banken mit einem erhöhten Risiko einher, darum zahlen Sie einen höheren Zinssatz.

6.1 Vorteile und Risiken einer Vollfinanzierung

Der Vorteil eines Immobilienkredits ohne Eigenkapital ist die Möglichkeit, Eigentum zu erwerben, ohne zunächst Kapital anzusparen. Haben Sie Ihre Traumimmobilie gefunden und die Kapitalmarktzinsen sind günstig, lässt sich der Wunsch direkt verwirklichen.

Mit Ihren Eigenmitteln reduzieren Sie die Darlehenshöhe und profitieren von einer geringeren monatlichen Belastung. Verzichten Sie auf Eigenkapital, sind Finanzierungssumme und die Monatsraten entsprechend höher - passiert etwas Unvorhergesehenes, können Sie schnell in finanzielle Schwierigkeiten geraten. Es besteht ein höheres Risiko, dass es zu einer Zahlungsunfähigkeit kommt.

Wichtig ist, die finanziellen Möglichkeiten realistisch einzuschätzen und auch ungeplante Ausgaben einzukalkulieren.

6.2 Unterschiede zu klassischen Immobilienfinanzierungen

Eine Bewertung Ihrer Bonität und eine Schufa-Abfrage sind bei einem Immobilienkredit obligatorisch. Wenn Sie einen Kredit ohne Schufa aufnehmen wollen, finden Sie Angebote einiger Banken. In der Regel handelt es sich um ausländische Kreditinstitute, die sich ihre Kreditvergabe durch sehr hohe Zinsen bezahlen lassen. Solche Angebote sollten Sie genau prüfen, bevor Sie einen Darlehensvertrag unterzeichnen. Wichtig ist, dass es sich um eine Bank der Eurozone handelt. In anderen Fällen tragen Sie zusätzlich zu dem hohen Zinssatz ein Fremdwährungsrisiko, das Ihren Kredit noch einmal verteuert.

7. Wie kann ich einen Immobilienkredit umschulden?

Nach Ablauf der Zinsbindung können Sie den Kredit jederzeit zurückzahlen oder zu einer anderen Bank wechseln. In der Regel profitieren Sie, wenn Sie Ihren Immobilienkredit umschulden, von attraktiven Konditionen. Wollen Sie während der Sollzinsbindung zurückzahlen, wird eine Vorfälligkeitsentschädigung fällig. Die Bank ist berechtigt, Ihnen den Zinsschaden, der durch die vorzeitige Rückzahlung entsteht, in Rechnung zu stellen.

8. Förderung und staatliche Hilfen im Überblick

8.1 Welche staatlichen Förderprogramme gibt es?

Es gibt verschiedene Förderprogramme, mit denen der Staat den Erwerb von Wohneigentum unterstützt. Die Kreditanstalt für Wiederaufbau(KfW) fördert mit dem Wohnungseigentumsprogramm den Kauf oder Bau eines Eigenheims. Auch energetische Sanierungen oder der Bau einer energieeffizienten Immobilie wird vom Staat unterstützt.

Darüber hinaus stellen die Bundesländer über regionale Förderprogramme zinsgünstige Kredite oder Zuschüsse zur Verfügung mit denen Sie Ihren Immobilienfinanzierungergänzen.

8.2 Tipps zur Beantragung der Fördermittel

Durch die Kombination eines Immobilienkredits mit staatlicher Förderung stellen Sie Ihre Finanzierung auf eine solide Grundlage. Verschiedene Tipps erleichtern die Beantragung der Mittel:

Abwicklung und Auszahlung der KfW-Föderung erfolgt die kreditgebende Bank (zum KfW-Darlehensrechner)

Die Kombination verschiedener Fördermittel ist möglich

Die Antragstellung muss vor Beginn des Bauvorhabens erfolgen

Immobilienkredit – FAQ

Wofür kann ich einen Immobilienkredit aufnehmen?

Ein Immobilienkredit finanziert klassischerweise den Traum vom Eigenheim. Er kann sowohl für den Neubau als auch für den Kauf einer bestehenden Immobilie aufgenommen werden. Darüber hinaus vergeben Banken die Darlehen auch für Modernisierungen oder Instandhaltungsmaßnahmen. In der Regel werden die Kredite nur bis zu etwa 80 Prozent des Kaufpreises bewilligt. Unter Umständen sind aber auch Vollfinanzierungen ohne Eigenkapital möglich. Mehr Informationen zu Einsatzszenarien von Immobilienkrediten

Was sind die Voraussetzungen für einen Immobilienkredit?

Für die Aufnahme eines Immobiliendarlehens ist der Bank eine ausreichende Bonität nachzuweisen. Kreditnehmer müssen in der Lage sein, die monatliche Belastung aus ihrem Einkommen zu tragen. Darüber hinaus müssen Darlehensnehmer volljährig sein und über einen Wohnsitz in Deutschland verfügen.

Welche Faktoren sind bei einem Immobilienkredit wichtig?

Wichtigster Aspekt ist zunächst die Höhe des Immobilienkredits. Dann gilt es, die Laufzeit und die Zinsfestschreibung zu bestimmen. Weitere wesentliche Bestandteile sind die Sollzinsbindung, Tilgungsart, der Einsatz von Fördermitteln sowie die Möglichkeit von Sonderzahlungen. Vor allem letztere sind nicht immer möglich, weshalb dies vor Vertragsunterzeichnung geklärt werden sollte. Alles wichtige zum Thema Immobilienkredit

Welche Unterlagen benötigt die Bank für die Kreditentscheidung?

Für die Prüfung der Kreditwürdigkeit sowie die Bewertung der Immobilie benötigt die Bank verschiedene Unterlagen. Welche genau das sind, wird sie Ihnen vor dem Termin mitteilen. In der Regel handelt es sich um den Grundbuchauszug, den Auszug aus der Flurkarte, dieBaubeschreibung, den Kaufvertrag, die Teilungserklärung (bei Eigentumswohnungen), Gehaltsabrechnungen und einen Nachweis über Eigenkapital.

Was kostet ein Immobilienkredit?

Banken verlangen für die Bereitstellung eines Immobiliendarlehens Zinsen. Die Höhe der Zinsen sind von der aktuellen Kapitalmarktlage abhängig, richten sich aber auch nach der Laufzeit des Kredits und der persönlichen Situation des Darlehensnehmers. Sieht die Bank bei der Kreditvergabe ein erhöhtes Risiko, sind Zinsaufschläge denkbar.

Ist es möglich, einen Immobilienkredit ohne Eigenkapital aufzunehmen?

Ja, unter bestimmten Bedingungen gewähren Banken auch Darlehen, ohne dass der Kreditnehmer Eigenkapital mitbringt. Voraussetzungen sind eine gute Bonität und eine positive Schufa-Auskunft, dennoch ist die Entscheidung immer vom Einzelfall abhängig. Da ein Immobilienkredit ohne Eigenkapital mehr Risiko für den Kreditgeber bedeutet, sind die Zinsen meistens höher. Mehr Informationen zu Immobilienkrediten ohne Eigenkapital

Was sollte ich bei der Aufnahme eines Immobilienkredits vermeiden?

Bei der Hausbank eine Finanzierung anzufragen, ist zwar bequem, aber nicht immer die günstigste Variante. Es lohnt sich, Angebote zu vergleichen. Viele Banken bieten günstige Zinsen nur bis zu einem Beleihungswert von 60 Prozent. Für Kreditbeträge, die darüber hinausgehen, sind die Zinssätze deutlich höher. Prüfen Sie zudem genau, ob die vereinbarten Tilgungsraten langfristig Ihrem monatlichen Budget entsprechen. So vermeiden Sie eine teure Anschlussfinanzierung. Was ansonsten bei der Aufnahme von Immobilienkrediten zu beachten ist, lesen Sie hier

Lesen Sie jetzt:

Hinweis:

Bitte beachten Sie, dass unsere Ratgeber-Antworten, -Artikel und Musterdokumente keine Rechts-, Steuer- oder Finanzberatung darstellen oder ersetzen können. Für Klärung Ihrer rechtlichen bzw. finanziellen Angelegenheiten bitten wir Sie, entsprechende Experten (z. B. Rechtsanwälte, Steuerberater bzw. Finanzberater) hinzuzuziehen. Trotz großer Sorgfalt und gewissenhafter Recherche können Fehler nicht ausgeschlossen werden. Wir freuen uns und sind dankbar über entsprechende Hinweise, welche wir versuchen, zeitnah umzusetzen.

Themengebiet: Baufinanzierung