Liegenschaftszins: Definition, Höhe & Berechnung

Eine Liegenschaft ist eine andere Bezeichnung für ein bebautes oder unbebautes Grundstück. Der Liegenschaftszins ist eine Größe im Zusammenhang mit der Bewertung und Beurteilung von Immobilien. Er liefert wichtige Informationen, ob sich ein Immobilien-Investment lohnt und welche Immobilien-Alternativen vorzuziehen sind. In diesem Beitrag gehen wir näher darauf ein, was der Liegenschaftszins ist, wie er berechnet wird und wie er zu interpretieren ist.

Inhaltsverzeichnis:

1. Was ist der Liegenschaftszins?

Eine rechtliche Definition des Liegenschaftszinssatzes liefert die Immobilienwertermittlungsverordnung (ImmoWertV). Nach § 27 Abs. 2 ImmoWertV sind Liegenschaftszinssätze "...Kapitalisierungszinssätze, mit denen Verkehrswerte von Grundstücken ... im Durchschnitt marktüblich verzinst werden."

Kapitalisierungszinssatz ist ein Begriff der Investitionsrechnung. Damit ist der Zinssatz gemeint, mit dem künftige Erträge aus einer Investition abgezinst werden, um ihren heutigen Wert zu ermitteln. Umgekehrt lässt sich aus dem Kapitalisierungszinssatz "durch Aufzinsung" auch die zu erwartende künftige Wertentwicklung einer Immobilie errechnen. Da das eine Zukunftsbetrachtung darstellt, die notwendigerweise mit Unsicherheiten behaftet ist, hat diese Berechnung Prognosecharakter. "Marktüblich" weist darauf hin, dass der Zinssatz aus am Markt feststellbaren Größen ermittelt wird. Der ermittelte Liegenschaftszins gibt in diesem Sinne die Erwartungen des Marktes an eine Immobilienverzinsung wieder. In der Höhe des Zinssatzes kommt dabei nicht nur die Renditeerwartung, sondern auch die Einschätzung des Risikos zum Ausdruck.

Weitere wichtige Rechtsgrundlagen für die Ermittlung und Verwendung von Liegenschaftszinssätzen sind das Baugesetzbuch (BauGB) und das Bewertungsgesetz (BewG). § 193 Abs. 5 Nr. 1 BauGB verpflichtet die örtlichen Gutachterausschüsse für Grundstückswerte zur Ermittlung von Liegenschaftszinssätzen. Das Bewertungsgesetz regelt u.a. die Immobilienbewertung für steuerliche Zwecke und gibt bestimmte Liegenschaftszinssätze vor.

Der Liegenschaftszins ist seinem Charakter nach eine langfristige Größe. Das erklärt sich schon aus der normalerweise langen Nutzungsdauer von Immobilien. Er ist daher nicht mit den Zinsen am Kapitalmarkt oder den Zinssätzen für andere Kapitalanlagen zu vergleichen. Immobilien stellen eine Anlageklasse für sich dar - mit spezifischen Merkmalen und Bedingungen. Ein Immobilien-Investment mit einem Aktienkauf oder einer Spareinlage zu vergleichen, wäre der berühmte "Äpfel-Birnen-Vergleich". Im Unterschied zum Bespiel zu Aktienrenditen weisen Liegenschaftszinssätze im Zeitablauf nur geringe Schwankungen auf. Auch das ist der Langfristigkeit der Betrachtung und der Anlageklasse Immobilien geschuldet.

Hinweis:

Sie möchten wissen, wie viel Ihre Immobilie aktuell wert ist? Mit der kostenlosen Immobilienbewertung von Homeday finden Sie es schnell und unverbindlich heraus.

2. Wie wird der Liegenschaftszinssatz berechnet?

Die von den örtlichen Gutachterausschüssen ermittelten Liegenschaftszinssätze werden retrograd berechnet. Die Gutachter stützen sich auf die am Markt festgestellten Preise für Immobilientransaktionen. Sie gehen also vom heutigen Wert von Immobilien aus und errechnen daraus quasi rückwärts den Liegenschaftszins. Das Ermittlungsverfahren ist komplex und sollte Fachleuten überlassen werden.

Um selbst eine erste Orientierung für den Liegenschaftszins zu erhalten, ohne damit gleich einen Gutachter beauftragen zu müssen, lässt sich aber folgende Faustformel anwenden:

Liegenschaftszinssatz = Jahresreinertrag einer Immobilie x 100/Kaufpreis der Immobilie.

Der Jahresreinertrag einer Immobilie errechnet sich aus der zu erwartenden Jahresrohertrag (Nettomieteinnahmen eines Jahres) abzüglich der Bewirtschaftungs- und Verwaltungskosten. Bei den Bewirtschaftungskosten werden nur die nicht auf Mieter umlegbaren Kosten berücksichtigt.

Hierzu ein Beispiel: der Jahresrohertrag einer Immobilien betrage 48.000 Euro. Die Bewirtschaftungs- und Verwaltungskosten sollen 12.000 Euro betragen. Daraus errechnet sich ein Jahresreinertrag von 36.000 Euro. Der Kaufpreis für die Immobilie liege bei 1,44 Mio. Euro. Daraus errechnet sich laut Faustformel ein Liegenschaftszins von 36.000 Euro x 100/1.440.000 Euro = 2,5 %.

Wie gesagt, die Berechnungsformel liefert nur eine erste Orientierung. Der von Experten berechnete Liegenschaftszins kann davon abweichen. Das liegt u.a. daran, dass bei der Faustformel der Bodenwert unberücksichtigt bleibt, ebenso die Restnutzungsdauer der Immobilie.

3. Was sind gängige Liegenschaftszinsen?

Das Fachreferat Sachverständige des Immobilienverbandes IVD publiziert seit dem Jahr 2000 regelmäßig Spannen für Liegenschaftszinssätze bei unterschiedlichen Arten von Immobilien. Hier ein Überblick über die Spannen (Stand Januar 2024) bei verschiedenen Wohnimmobilien:

Liegenschaftszinssatz-Tabelle

Zinsspannen beim Liegenschaftszins für unterschiedliche Wohnimmobilien

| Art der Wohnimmobilie | Spanne Liegenschaftszins |

|---|---|

| Liegenschaftszinssatz Villa, großes Einfamilienhaus | 1,0 % bis 3,5 % |

| Liegenschaftszinssatz Einfamilienhaus freistehend | 1,5 % bis 4,0 % |

| Liegenschaftszinssatz nicht freistehendes Einfamilienhaus/Doppelhaus/Reihenhaus | 1,5 % bis 4,5 % |

| Liegenschaftszinssatz für Wohnungseigentum | 1,5 % bis 4,5 % |

| Liegenschaftszinssatz Einfamilienhaus mit Einliegerwohnung bis Dreifamilienhaus | 1,5 % bis 4,5 % |

| Liegenschaftszinssatz Vierfamilienhaus bis Mehrfamilienhaus | 2,5 % bis 5,5 % |

Quelle: IVD

Die Gutachterausschüsse veröffentlichen für ihre örtlichen Zuständigkeitsbereiche eigene Tabellen für Liegenschaftszinssätze. Diese sind wesentlich differenzierter als die IVD-Tabelle und können auch in den Bandbreiten von den o.g. Spannen abweichen. Die spezifischen regionalen oder lokalen Gegebenheiten haben nämlich einen erheblichen Einfluss auf den jeweiligen Liegenschaftszinssatz. Letztlich kann ein "exakter" Liegenschaftszins nur bezogen auf die einzelne Immobilie angegeben werden.

Bei Bewertungen im steuerlichen Kontext gilt folgende Regelung nach § 256 BewG für Liegenschaftszinsen:

Liegenschaftszinssatz Einfamilienhaus/Zweifamilienhaus: 2,5 %

Liegenschaftszinssatz für Wohnungseigentum: 3,0 %

Liegenschaftszinssatz Mietimmobilien bis sechs Wohnungen: 4,0 %

Liegenschaftszinssatz Mietimmobilien über sechs Wohnungen: 4,5 %

Ab bestimmten Quadratmeterpreisen bei Grundstücken (Grundlage: jeweiliger Bodenrichtwert) verringert sich der steuerlich anzuwendende Liegenschaftszins in 0,1 %-Schritten.

4. Welche Faktoren beeinflussen den Liegenschaftszinssatz?

Die Faktoren, die den Liegenschaftszins beeinflussen, sind die gleichen, die auch generell bei der Bewertung von Immobilien von Bedeutung sind. Die Immobilienwertermittlungsverordnung nennt eine ganzen Katalog an Grundstücks- bzw. Immobilienmerkmalen für die Bewertung (vgl. § 2 ImmoWertV). Die wichtigsten Merkmale sind:

die Lagemerkmale der Immobilie;

die Grundstücksgröße und der Grundstückszuschnitt;

der Bauzustand und die Baubeschaffenheit der Immobilie;

die Nutzung der Immobilie;

das Alter und die Nutzungsdauer der Immobilie.

Je mehr Merkmale bei der Zinsbestimmung konkret Berücksichtigung finden, umso genauer ist der Liegenschaftszins. Die richtige Einbeziehung der einzelnen Faktoren setzt ausgesprochene Immobilienexpertise und tiefergehende Kenntnisse in der Immobilienbewertung voraus. Sie sollte daher Immobilienprofis überlassen bleiben. Denn sie wissen, wie die einzelnen Faktoren einzuschätzen sind und welche Gewichtungen vorzunehmen sind, um möglichst exakte Liegenschaftszinssätze zu ermitteln.

Lagemerkmale der Immobilie

"Die Lage zählt". Dieser gängige Spruch zur Beurteilung der Attraktivität einer Immobilie trifft auch für den Liegenschaftszins zu. Man unterscheidet zwischen der sogenannten Makrolage und der Mikrolage.

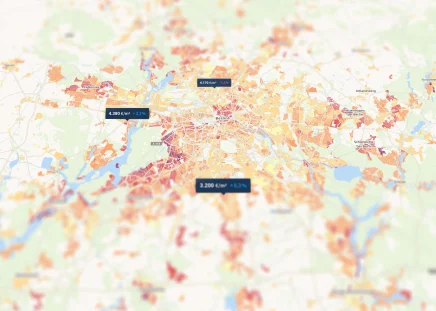

Bei der Makrolage wird die jeweilige Stadt, Kommune, ggf. auch die Region des Immobilienstandorts in den Blick genommen. Deren Attraktivität kann anhand von konkreten Zahlen und Fakten wie Bevölkerungsstruktur und Kaufkraft, wirtschaftliche Situation und Entwicklung, Zukunftsperspektiven, vorhandene Infrastruktur, Wirtschaftsstruktur usw. beurteilt werden. Lagen in wirtschaftsstarken Städten, Kommunen und Regionen sind grundsätzlich "wertvoller" als Lagen in strukturschwachen, oft ländlich geprägten Räumen. In Deutschland bilden die sogenannten A-Städte die Standorte mit der höchsten Attraktivität. Das sind Berlin, Düsseldorf, Frankfurt/Main, Hamburg, Köln, München und Stuttgart.

Die Mikrolage bezieht sich auf die unmittelbare Umgebung der Immobilie. Dabei kann es sich um einen Stadtteil, ein Viertel oder auch um eine einzelne Straße handeln. Hier sind folgende Faktoren für die Bewertung relevant: die "Nachbarschaft" (Qualität des Immobilienbestands, sozialer Status der Bewohner), die Entfernung zum Zentrum, Verkehrsanbindung, Wohn- und Freizeitwert, Erreichbarkeit von Einkaufsmöglichkeiten, Bildungseinrichtungen, Versorgungseinrichtungen usw..

Gute Lagemerkmale führen zu einem eher niedrigeren Liegenschaftszins, schlechte Lagemerkmale dagegen eher zu einem höheren. Deshalb sind die Liegenschaftszinssätze in begehrten Großstädten wie Hamburg oder München tendenziell niedriger als in Randgebieten. Das scheint auf den ersten Blick widersprüchlich, erklärt sich aber daraus, dass der Liegenschaftszins in erster Linie Ausdruck für die Wertbeständigkeit oder -stabilität einer Immobilie ist. Niedrige Liegenschaftszinssätze weisen auf Wertstabilität hin.

Das Grundstück

Neben der Lage wird der Wert eines Grundstücks maßgeblich durch die Größe und den Zuschnitt bestimmt. Die Grundstücksgröße hat u.a. Einfluss darauf, wie ein Grundstück bebaut werden kann. Das wiederum beeinflusst die erzielbaren Erträge. Der Bodenwert bzw. Bodenrichtwert eines Grundstücks spielt auch bei der Bestimmung des Liegenschaftszinses für steuerliche Zwecke eine Rolle (siehe Abschnitt Liegenschaftszinssatz und Grundsteuer). Wie bereits oben ausgeführt, reduziert sich der Liegenschaftszins bei Ein- und Zweifamilienhäusern nach einer bestimmten Formel, wenn der Bodenwert bzw. Bodenrichtwert 500 Euro pro Quadratmeter übersteigt (§ 256 Abs. 2 BewG).

Bauqualität der Immobilie

Die Baubeschaffenheit und der Bauzustand der Immobilie sind ebenfalls für den Liegenschaftszins relevant. Bei der Baubeschaffenheit wird die Qualität des Gebäudes bewertet, vor allem die Bau- und Ausstattungsqualität. Der Bauzustand bezieht sich auf den Gebäudeverschleiß. Die Bewertung erfolgt mit Hilfe einer Klassifizierung in Bauzustandsstufen (zum Beispiel: Neubau oder vollständig sanierter Altbau, Altbau mit teilweisen Mängeln, Altbau mit substanziellen Mängeln).

Nutzung der Immobilie

Auch die Nutzung der Immobilie hat erheblichen Einfluss auf den Liegenschaftszins. Wie bereits aus der oben gezeigten IVD-Tabelle deutlich wird, sind die Liegenschaftszinssätze bei Einfamilienhäusern und Eigentumswohnungen tendenziell niedriger als bei Mehrfamilienhäusern. Noch höhere Liegenschaftszinssätze werden bei gewerblich genutzten Gebäuden angewandt. Auch hier zeigt sich die Eigenschaft des Liegenschaftszinses als Indikator für Wertbeständigkeit bzw. das Ertragsrisiko.

Alter und Restnutzungsdauer der Immobilie

Das Alter und die Restnutzungsdauer der Immobilie spielen ebenfalls bei der Bestimmung des Liegenschaftszinses eine Rolle. Das Alter beeinflusst den Immobilienwert maßgeblich. Für ein Einfamilienhaus oder eine Eigentumswohnung wird gewöhnlich von einer Nutzungsdauer von 80 Jahren ausgegangen. Durch grundlegende Sanierungen ist dieser Zeitraum verlängerbar. Die Restnutzungsdauer errechnet sich aus der gewöhnlichen Nutzungsdauer (oder ggf. einem längeren Zeitraum) abzüglich des Alters der Immobilie. Je länger die Restnutzungsdauer der Immobilie ist, umso so stärker wirken sich Änderungen des Liegenschaftszinses auf den Wert der Immobilie aus.

Hinweis:

Sie möchten den Wert Ihrer Immobilie wissen? Nutzen Sie den Homeday-Immobilienwertrechner und erfahren Sie kostenlos und unverbindlich, wie viel Ihre Immobilie aktuell wert ist.

5. Wofür wird der Liegenschaftszinssatz genutzt?

Der Liegenschaftszins kennt vor allem zwei Anwendungsbereiche:

er dient als Rechengröße bei der Immobilienwertermittlung. Die Immobilienbewertung ist wiederum Grundlage für die Entwicklung von Kaufpreisvorstellungen und Kaufpreisverhandlungen bei geplanten Immobilientransaktionen;

er wird als Vergleichsgröße für die Beurteilung von Investment-Alternativen bei Immobilien verwandt.

Darüber hinaus gibt es weitere Anwendungsbereiche im Zusammenhang mit Wertermittlungen. Im Folgenden gehen wir näher darauf ein.

Immobilienwertermittlung

Der Liegenschaftszins ist eine wichtige Größe bei einer Wertermittlung nach dem Ertragswertverfahren. Das Ertragswertverfahren ist neben dem Vergleichswertverfahren und dem Sachwertverfahren das dritte "amtliche" Verfahren zur Wertermittlung bei Immobilien. Es wird bei Immobilien eingesetzt, die für Renditezwecke bestimmt sind.

Beim Ertragswertverfahren erfolgt die Ermittlung von Bodenwert und Gebäudewert getrennt. Der Bodenwert wird auf der Basis der jeweils relevanten Bodenrichtwerte ermittelt. Der Gebäudewert wird anhand des sogenannten Gebäudereinertrags bestimmt. Der Gebäudereinertrag ergibt sich wiederum aus dem Jahresreinertrag abzüglich der Bodenwertverzinsung. Die Bodenwertverzinsung errechnet sich aus dem Bodenwert multipliziert mit dem Liegenschaftszinssatz. Der so berechnete Gebäudereinertrag wird mit einem Vervielfältiger multipliziert, um zum Gebäudewert zu gelangen. Der Wert der Immobilie ergibt sich dann als Summe von Bodenwert und Gebäudewert. Folgende Formeln verdeutlichen den Zusammenhang:

Bodenwertverzinsung = Bodenwert * Liegenschaftszinssatz/100

Gebäudereinertrag = Jahresreinertrag - Bodenwertverzinsung

Gebäude(ertrags-)wert = Gebäudereinertrag x Vervielfältiger

Immobilien(ertrags-)wert = Bodenwert + Gebäude(ertrags-)wert

Der Vervielfältiger ist ein Faktor, der sich nach einer mathematischen Formel aus der Restnutzungsdauer der Immobilie und dem Liegenschaftszins berechnet. Mit ihm erfolgt die Abzinsung der künftigen Gebäudereinerträge auf den Gegenwartswert.

Hierzu ein Beispiel: der Bodenwert betrage 150.000 Euro, der Liegenschaftszinssatz 1,8 %. Der Jahresreinertrag belaufe sich auf 24.000 Euro. Als Vervielfältiger sei der Wert 18 ermittelt worden. Es ergibt sich:

Bodenwertverzinsung = 150.000 Euro x 0,018 = 2.700 Euro

Gebäudereinertrag = 24.000 Euro - 2.700 Euro = 21.300 Euro

Gebäude(ertrags-)wert = 21.300 Euro x 18 = 383.400 Euro

Immobilien(ertrags-)wert = 60.000 Euro + 383.400 Euro = 443.400 Euro

Ein niedrigerer Liegenschaftszins führt - bei ansonsten unveränderten Größen - zu einer höheren Bewertung der Immobilie, ein höherer Liegenschaftszinssatz zu einer niedrigeren Bewertung.

Vergleichsgröße bei Immobilien-Investments

Der Liegenschaftszinssatz wird auch herangezogen, um Investment-Alternativen zu vergleichen und dann eine Entscheidung zu treffen. Der Zins trifft eine Aussage über das zu erwartende Verhältnis zwischen den Erträgen einer Immobilie und dem Verkaufspreis. In diesem Sinne könnte man erwarten, dass eine Immobilie mit einem höheren Liegenschaftszins die bessere Wahl ist als eine Immobilie mit niedrigerem Liegenschaftszins, weil sie sich höher rentiert. Tatsächlich ist das Gegenteil der Fall.

In der Praxis werden Immobilien mit niedrigeren Liegenschaftszinssätzen vorgezogen. Der Liegenschaftszins liefert nämlich nicht nur eine Aussage über die Rentabilität eines Investments, sondern auch über das Risiko. Dabei gilt: mit steigendem Liegenschaftszins steigt auch das Risiko. Kommt es zum Beispiel bei einem Objekt mit hohen erwarteten Mieterträgen im Verhältnis zum Kaufpreis zu Mietausfällen, schmälert das die Rendite nachhaltiger als bei Immobilien mit einem niedrigen Verhältnis. Dementsprechend ist auch das Risiko bezüglich der "Wertigkeit" der Immobilie größer.

Was das praktisch bedeutet, soll wiederum an einem Beispiel erläutert werden. Es mögen zwei zum Kauf stehende Eigentumswohnungen verglichen werden: Eigentumswohnung A mit einem Jahresreinertrag von 20.000 Euro und einem Kaufpreis von 600.000 Euro sowie Eigentumswohnung B mit einem Jahresreinertrag von 15.000 Euro und einem Kaufpreis von 300.000 Euro. Für den Liegenschaftszinssatz ergibt sich gemäß Faustformel:

Liegenschaftszinssatz Eigentumswohnung A = 20.000 Euro x 100 / 600.000 Euro = 3,33 %

Liegenschaftszinssatz Eigentumswohnung B = 15.000 Euro x 100 / 300.000 Euro = 5 %

In diesem Fall würde Eigentumswohnung A vorgezogen, weil der niedrigere Liegenschaftszins auf eine größere Wertstabilität bzw. auf ein niedrigeres Risiko hinweist.

Der Liegenschaftszins ist in diesem Sinne mehr eine Risikokennzahl als eine Rentabilitätskennzahl. Tatsächlich findet man in Ballungsräumen oft niedrigere Liegenschaftszinssätze als in strukturschwachen Regionen. Das gilt auch für Wohngebiete innerhalb einer Kommune. Hier sind Liegenschaftszinssätze in begehrten Wohnlagen oft niedriger als in weniger gesuchten Vierteln. Bei Vergleichen von Immobilien ist zu beachten, dass stets nur Immobilien der gleichen Gebäudeart miteinander verglichen werden dürfen, um zu aussagefähigen Ergebnissen zu kommen. Es macht keinen Sinn, den Liegenschaftszins für eine Villa mit dem Liegenschaftszins für ein Reihenhaus zu vergleichen.

Bankfinanzierungen

Auch bei Bankfinanzierungen kann der Liegenschaftszins zum Tragen kommen. Banken ermitteln den Verkehrswert von Immobilien oft unabhängig von sonstigen Wertermittlungen. Der Liegenschaftszins beeinflusst dabei den Immobilienwert und damit automatisch die Beleihungsgrenze - den Wert, bis zu dem eine Beleihung möglich ist. Der Liegenschaftszins bietet für die Bank ggf. auch eine Orientierung, um das Risiko des Investments zu beurteilen.

Liegenschaftszins und Grundsteuer

Nach der Grundsteuerreform erfolgt die Bewertung von Immobilien für Grundsteuerzwecke nach dem Ertragswertverfahren. Die Berechnung der neuen Grundsteuerwerte erfolgte erstmals für den Stichtag 1. Januar 2022. Auch für künftige grundsteuerliche Wertermittlungen ist das Verfahren anzuwenden. Dem Ertragswertverfahren entsprechend beeinflusst der Liegenschaftszinssatz die Grundsteuer. Der Liegenschaftszins ist Grundlage für einen Vervielfältiger zur Ermittlung des kapitalisierten Reinertrags der Immobilie, der eine wesentliche Bewertungskomponente im Rahmen des Ertragswertverfahrens darstellt. Für die Liegenschaftszinssätze gelten die Vorgaben des § 256 BewG, insbesondere die dort genannten Prozentwerte (mit Modifikationen ab bestimmten Bodenwerten bzw. Bodenrichtwerten).

Erbschaft- und Schenkungsteuer

Auch für die Berechnung des Verkehrswertes von Immobilien für Zwecke der Erbschaft- oder Schenkungsteuer wendet das Finanzamt das Ertragswertverfahren an. Dabei wird ebenfalls mit dem Liegenschaftszins gerechnet.

Erbauseinandersetzungen, Trennung und Scheidung

Immobilien müssen häufig im Zusammenhang mit Erbauseinandersetzungen, Trennungs- und Scheidungsverfahren bewertet werden. Für gerichtsfeste Bewertungen wird eine gutachterliche Bewertung gefordert. Die erfolgt bei Anwendung des Ertragswertverfahrens wiederum mit dem Liegenschaftszins.

Fazit: Liegenschaftszins - eine wichtige Immobiliengröße

Der Liegenschaftszins ist eine maßgebliche Größe bei der Immobilienbewertung und liefert wichtige Informationen zu Rentabilität und Risiko einer Immobilie. Die exakte Berechnung ist eine Aufgabe für Sachverständige. Mit einer Faustformel lässt sich ein grober Orientierungswert ermitteln. Oft reicht das schon, um zu einer Einschätzung zu gelangen.

Liegenschaftszins - FAQ

1. Was versteht man unter dem Liegenschaftszinssatz?

Der Liegenschaftszins gibt an, wie sich eine zu Renditezwecken erworbene Immobilie marktüblich verzinst. Der Zins wird aus den zu erwartenden Gebäudeerträgen, den Marktpreisen für Immobilien und einigen anderen Faktoren abgeleitet. Der Zinssatz dient einerseits als Rechengröße bei der Bewertung von Anlageimmobilien, andererseits als Kennzahl für Vergleichszwecke. Mehr erfahren zum Thema Liegenschaftszins.

2. Wie ermittelt man den Liegenschaftszinssatz?

Der Liegenschaftszinssatz wird retrograd anhand von Daten aus Markttransaktionen ermittelt. Dabei sind die Besonderheiten der jeweiligen Immobilie zu berücksichtigen. Eine vereinfachte Faustformel zur Berechnung lautet: Liegenschaftszins = Jahresreinertrag einer Immobilie x 100/Kaufpreis der Immobilie. Der sich hieraus ergebene Liegenschaftszins ist aber nur ein grober Orientierungswert. Die genaue Berechnung erfordert finanzmathematische Kenntnisse und ausgeprägtes Immobilien-Know How.

3. Wie hoch ist der Liegenschaftszinssatz für Wohnungseigentum?

Nach Angaben des Immobilienverbandes IVD bewegt sich der Liegenschaftszinssatz für Wohneigentum in einer Bandbreite von 1,5 % bis 4,5 %. Die genaue Höhe hängt von den Gegebenheiten "vor Ort" und der Beschaffenheit der jeweiligen Immobilie ab. Auch innerhalb einer Kommune können unterschiedliche Liegenschaftszinssätze für Wohneigentum gelten. Lesen Sie jetzt alle Informationen zu Thema Liegenschaftszinssatz

4. Warum ist ein niedriger Liegenschaftszins besser?

Ein niedriger Liegenschaftszins gilt als Ausweis für die Wertbeständigkeit einer Immobilie. Je niedriger der Liegenschaftszins ist, umso wertstabiler ist das Immobilien-Investment.